子や孫への教育資金 生前贈与を活用することはできるか

贈与

|更新日:2022.11.2

投稿日:2014.01.27

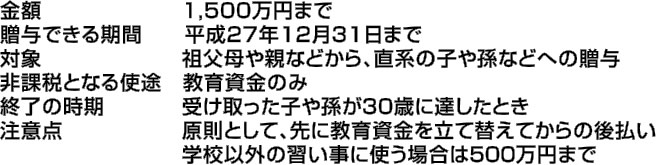

子供や孫に対して、上限1,500万円まで教育資金として一括で贈与が認められるという「教育資金一括贈与」の制度があります。これは平成27年末までの時限制度で、以下のとおり、いくつか要件や注意点があります。

この贈与を行うためには、単に子・孫などの口座に送金すればよいのではなく、お金を受け取る子・孫名義で、まずは金融機関に口座を開設して行わなければなりません。

そして、その開設された口座について所定の届け出をおこなったうえで資金を移動します。その後も資金は自由に引き出してよいというわけではありません。

金融機関によって多少取り扱いに違いがありますが、教育資金用の出費だったとしても、原則として一時的に費用の支払いを立て替える必要があります。そして、そこで交付された領収書を金融機関に提示・提出することでお金の引き出しが認められるという形です。

また、資金の使用目的は教育資金のみに限定されています。学校に対して支払うお金、たとえば、小中高大学へ支払う授業料、専門学校や予備校へ支払う授業料、入学金などの形で学校へ支払ったことが領収書で確認できるものが教育資金として認められます。

一方、学校以外への費用、たとえば学習塾や英会話教室等習い事に支払う費用で、領収証が学校名で交付されないものは「上限が500万円まで」と決められているため注意が必要です。

またそれ以外にも、学校へ通学するための「交通費」や、学校付属の寮以外に払う「下宿の家賃」や「生活費」、海外留学の際の「渡航費」、「滞在費」はそもそも非課税とならないため、一括贈与したお金からの支出は認められません。

お金を受ける子、孫が30歳になると契約が終了します。終了時、贈与した金額に余りがあれば、その分は非課税の免除とはなりません。残額に贈与税が課せられます。

ところで、そもそも教育資金や生活費については、その都度の贈与であれば課税されません。たとえば子供や孫のために、教育資金や大学に通うための下宿代などを祖父母が支援してあげたとしても、過度なものでなければ従来から非課税での贈与が認められています。

では、必要な都度であれば非課税になるものを、あえて一括贈与するメリットとしては何があげられるのでしょうか。

まず、相続税の軽減効果です。一括贈与をした時点で、お金をあげた祖父母などの財産からお金が減ります。

このため、お金を受け取った子や孫が30歳になり贈与が終了する前に祖父母が亡くなったとしても、一度あげた金額については相続税が課税されないという利点があります。

また、贈与には「あげる意思」が必要になるので、財産をあげる側の祖父母が将来に認知症などになってしまった場合は、必要に応じての贈与が難しくなります。この点も、一括贈与しておけば解決する部分となるでしょう。

やはり、孫が大学入学よりかなり前などであっても、祖父母の口座から1,500万円もの高額を非課税で移動できることに1番のメリットがあるといえるでしょう。祖父母が高齢であって、孫がまだ幼い場合などには、利用する効果が大きいように思います。

平成27年末までの時限措置ですので、制度を利用するなら「まさに今」ということになりますが、きちんとデメリットも押さえておかなければなりません。資金の用途が「教育」にかぎられていることと、余った資金については「贈与税」が課税されてしまうということが、主な弱点になるでしょう。

もともと生前贈与は、自身のライフプランが確定して初めて検討すべき事項となる面も少なくないため、利用する前にしっかりとプランの見極めを行っておくことが欠かせないといえます。

→ 贈与手続きの専門家 司法書士法人おおさか法務事務所(大阪市 八尾市 西宮市)

<関連する記事>

本記事に関する連絡先

フリーダイヤル:0120-744-743

メールでのご相談はこちら >>